1997 оны Азийн санхүүгийн хямрал

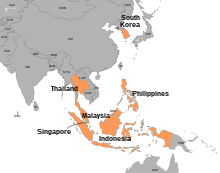

Зүүн Азийн Санхүүгийн Хямрал нь 1997 оны 7-р сард Тайланд улсад Тай батын ханшийн уналтаар эхлэн, Азийн олон орны мөнгөн тэмдэгт, хувьцааны зах зээл болон бусад хөрөнгийн үнэ ханшид нөлөөлсөн санхүүгийн үймээн буюу санхүүгийн халдварын үе байсан юм. Үүнийг мөн "Зүүн азийн валютын хямрал" болон ОУВС-ын хямрал ч гэж нэрийдэх нь бий. Энэ хямралын илрэл болон түүний үр дагавар илт харагдаж байгаа ч гэсэн, хямралын шалтгаан, хүрээ болон шийдэх арга нь тодорхойгүй хэвээр үлджээ. Индонез, Өмнөд Солонгос болон Тайланд нь тус хямралд хамгийн ихээр, Хонконг, Малайз, Лаос болон Филиппин зэрэг улсууд бага хэмжээгээр нэрвэгдсэн байна. Харин Хятад, Энэтхэг, Тайвань, Сингапур болон Вьетнам зэрэг улсуудад харьцангуй бага нөлөөлжээ. Хэдийгээр Япон энэ хямралд их автаагүй ч, урт хугацааны турш эдийн засгийн хүнд байдалд орсон байна. Дээр дурьдсан бүх улсуудын америк доллартай харьцуулах валютын ханш унасан.

Түүх

[засварлах | кодоор засварлах]1997 он хүртэл Ази тив нь хөгжиж буй орнууд руу чиглэсэн нийт хөрөнгийн тал гаруйг нь татсан байсан. Зүүн өмнөд Азийн эдийн засаг нь их ашиг хайсан гадаадын хөрөнгө оруулагчдыг татахуйц өндөр зээлийн хүүг дэмжиж байлаа. Үүний үр дүнд тус бүсийн эдийн засаг маш том валютын урсгалыг татаж, хөрөнгийн үнэ ханшийг огцом өсгөсөн байна. Тухайн үед буюу 1980-аад оны сүүл, 1990-ээд оны эхээр, Тайланд, Малайз, Индонез, Филиппин, Сингапур болон Өмнөд Солонгос зэрэг улсуудын эдийн засаг 8-12%-ийн өсөлттэй байлаа. Энэ амжилтыг ОУВС болон Дэлхийн Банк зэрэг эдийн засгийн институтуудаас өргөн хүрээнд дэмжсээр ирсэн бөгөөд Азийн эдийн засгийн ид шидийн илрэл хэмээн нэрлэж байв.

Хэдийгээр үүссэн шалтаан нь эргэлзээтэй ч гэсэн, Азийн хямрал 1997 оны дунд үеэс эхлэн, Зүүн Өмнөд Азийн нилээд хэдэн орны эдийн засгийн валют, хувьцааны зах зээл болон бусад хөрөнгийн үнэ ханшид нөлөөлсөн.

1994 онд Принстоны Их Сургуулийн (сүүлд MIT болсон) эдийн засагч Паул Кругмэн Азийн эдийн засгийн гаймхамшиг гэх санааг дайрсан нийтлэл хэвлүүлэв[1]. Тэрээр Зүүн Азийн эдийн засгийн өсөлт нь түүхэн хөгжлөөрөө бүтээмжийн өсөлтөд чиглэсэн "капитал"-ын хөрөнгө оруулалтын үр дүн байсан гэж сөргүүлэн тавьсан байна. Гэсэн хэдий ч, нийт хүчин зүйлсийн бүтээмж бүхэлдээ бус, зөвхөн ахиу ашгийн хувьд өссөн юм. Кругмэн капитал хөрөнгө оруулалтад гарсан өсөлт бус, зөвхөн нийт хүчин зүйлсийн бүтээмжид гарсан өсөлт л урт хугацааны хөгжил дэвшилд хүргэсэн гэдгийг тэмдэглэж байв. Кругмэн тус хямралыг таамаглан болон үүний цааш явцыг урьдчилан хэлээгүй гэж өөрөө хэлсэн ч, санхүүгийн хямрал гүйцэд өнгөрсөний дараа ихэнхи хүмүүс түүнийг урьдчилж хэлсэн гэж ойлгох болсон.

Тэр үед Тайланд, Индонез болон Өмнөд Солонгос зэрэг улсууд их хэмжээний хувийн урсгал дансны алдагдалтай, гадаад зээлийг дэмжсэн тогтмол валютын ханшийг барьж байсан бөгөөд энэ нь санхүүгийн болон корпорацийн секторын гадаад валютын хэт их эрсдэлд хүргэсэн. 1990-ээд оны дунд үед энэхүү хоёр хүчин зүйлсийн эдийн засгийн орчин өөрчлөгдөж эхэлсэн юм. АНУ-ын эдийн засаг 1990-ээд оны эхээр хямралт байдлаасаа сэргэж эхэлсэнтэй адил, Алан Грийнспаны удирдлагатай АНУ-ын Холбооны Нөөцийн Банк инфляциас сэргийлэн АНУ-ын зээлийн хүүг өсгөж эхэлсэн. Энэ нь АНУ-ыг богино хугацааны өндөр зээлийн хүүгээр мөнгөний халуун урсгалыг татаж байсан Зүүн өмнөд азитай хаьцуулахад илүү тааламжтай хөрөнгө оруулалтын бүс нутаг болгосон бөгөөд Зүүн өмнөд Азийн олон орны валютын ханшийг тогворжуулан ам.долларын ханшийг өсгөн, зүүн азийн экспортын өрсөлдөх чадварыг бууруулсан. Тухайн үед Зүүн өмнөд Азийн экспорт 1996 оны хавраас огцом өссөнөөр урсгал дансны хэмжээг бууруулсан байна.

Зарим эдийн засагчид тус хямралын гол шалтгааныг их хэмжээний үл хөдлөх хөрөнгийн хуримтлалаас үүдсэн гэж үзэж байсан бөгөөд мөн эх газрын Хятадын бодит эдийн засагт үзүүлсэн нөлөөг АСЕАН-ын орнуудын экпортын өсөлтийг бууруулахад хүргэсэн хүчин зүйл хэмээн таамаг дэвшүүлж байлаа[2]. Хятад нь экпортод чиглэсэн олон тооны шинэчлэлүүдийг хэрэгжүүлсэнээр 1990-ээд онд Азийн бусад экспортлогчдтой үр ашигтайгаар өрсөлдөж эхэлсэн. Хамгийн чухал зүйл нь Тайланд болон Индонезийн валют 1990-ээд оноос ханш нь өсөн, доллартай нягт холбогдсон буюу тогтмол валютын ханшаар хөрөвдөг байсан юм. Барууны импортлогчид доллараас хамааран ханш нь унаж байсан валюттай Хятадын хямд үйлдвэрлэлийг сонирхох болсон. Бусад эдийн засагчид 1990-ээд оны эхэн үед AСEAН болон Хятад хоёул зэрэг хурдацтай экспортын өсөлтийг бий болгосон гэсэн дээрхи өгүүлэлтэй санал зөрж байдаг[3].

Олон эдийн засагчдын хувьд Азийн хямрал нь зөвхөн зах зээлийн философи буюу технологиор бус, мөн түүнчлэн зээлдэгч-зээлэгчийн харилцаан дахь хүчин зүйлсийг өдөөсөн бодлогыг хэрэгжүүлсэнээс үүссэн гэдэгт итгэлтэй байдаг. Боломжтой болсон томоохон зээлүүд нь эмзэг эдийн засгийн уур амьсгалыг үүсгэн, хөрөнгийн үнэ ханшийг хяналтгүй түвшинд хүртэл хөөрөгдсөн[4]. Энэ үед өндөр хөрөнгийн үнэ ханшаас шалгаалан эцэстээ хувь хүмүүс болон компаниудыг өрийн хариуцлагаас зугтаах байдалд хүрэхээр хямарч эхэллээ. Зээлдэгчдийн дунд үүссэн үймээн нь зээлийн хямрал (credit crunch) үүсгэн, цаашлаад дампууралд хүргэж, хямралт орноос зээлээ ихээр буцаан татахад хүргэсэн. Үүний дээр, хөрөнгө оруулагчид мөнгөө буцаан татаж авах болоход, валютын зах зээл хямралт орны валютаар дүүрсэнээс үүдэн валютын ханш унаж эхэлсэн. Валютын ханшны уналтаас сэргийлэхийн тулд, дээрхи орны засгийн газрууд (хөрөнгө оруулагчдын зээлийг тухайн орон руу илүү татахын тулд "капиталын нислэг"-ийг хязгаарлах үүднээс) валютын зах зээлд интервенц хийн, гадаад нөөцөөрөө хэт ихэссэн дотоодын валютыг тогтмол валютын ханшаар худалдан аван, дотоодын зээлийн хүүг хэт өндөр түвшинд хүртэл өсгөхөөс аргагүй байдалд орсон. Эдгээр бодлогыг хэрэгжүүлсэнээр удаан хугацаанд хүлээж байсан үр дүнгээ авч чадаагүй юм. Хязгаарлагдмал хэмжээтэй гадаад валютын нөөцөө төв банкууд алдаж байхад харьцангүй эрүүл байсан эдийн засгийг хүндээр сүйтгэдэг маш өндөр зээлийн хүүг хэрэгжүүлсэнээр эмзэг болсон орны эдийн засгийг бүрэн сүйтгэж орхисон. Эдгээр орноос капитал зугтаах хандлага зогсохгүй болох нь тодорхой болсоноор эрх баригчид өөрийн валютын ханшаа чөлөөлөн, тогтмол валютын ханшыг барих бодлогоо зөөллөсөн. Ингэж валютын ханш унасанаар банкны дампуурал ихсэн, хямрал цааш үргэлжлэхэд хүргэсэн.

Жозеф Стиглиц ба Жеффри Сакс нарын бусад эдийн засагчид хямралын хурдаас хамааран санхүүгийн зах зээлтэй харьцуулахад хямралын үеийн бодит эдийн засагт ач холбогдол өгөөгүй. Тус хямралын тохиолдож байсан үеийн хурд нь Сакс болон бусад эдийн засагчдыг гэнэтийн эрдлийн цохилтоос үүдсэн сонгодог "банкны гүйлт"-тэй харьцуулан үзэхэд хүргэсэн. Саксын хувьд хямралын эхэн үеийн ОУВС-гийн зөвлөгөөг даган засгийн газруудын хэрэгжүүлсэн хатуу мөнгөний бодлого болон нөхцөлт сангийн бодлогыг онцлож байхад, Фредерик Мишкиний хувьд хөрөнгө оруулагчдын дунд бодит эдийн засгийн харьцангуй жижиг эрсдэлийг дөвийлгэсэн "явцуу сэтгэлгээ"-нд хүргэсэн санхүүгийн зах зээл дээрхи өрөөсгөл мэдээллийн нөлөөг онцлож байсан. Иймд тус хямрал нь зах зээлийн философийн зан байдлын эдийн засагчдын анхаарлыг татах болсон. Гэнэтийн эрсдэлийн цохилтын өөр нэгэн шалтгаан нь 1997 оны 7-р сарын 1-ны Хонгконгийн эрх мэдлийн шилжилттэй холбоотой гэж үздэг. 1990-ээд оны дундуур халуун мөнгөний урсгал Зүүн өмнөд азийн бүс нутаг руу урссан хэдий ч, хөрөнгө оруулагчид хүлээгдэж буй эдийн засгийн бодит суурь болон эрсдэлийн мэдээллийн талаар мэдэхгүй байсан. Хонгконгийн ирээдүйн талаархи төсөөлөлгүй байсан нь хөрөнгө оруулагчдыг Азиас гарган, (1997 оны 7-р сарын 2-ны Тай батын ханшийн уналтад хүргэх болсон) тус бүс нутагт эдийн засгийн хурцадмал байдлыг үүсгэсэн[5].

АСЕАН-ы 10 орны гадаад хэргийн сайдууд валютын ханшийг зохицуулах арга нь АСЕАН-ы эдийн засгийг тогтворгүйжүүлэх зориудын арга гэж итгэж байсан. Малайзын ерөнхий сайд асан Махатир Мохамад их хэмжээний валютын ханшийн зохицуулалтаар Малайзын эдийн засгийг сүйрүүлсэн гэж валютын ханшийн зохицуулагч Жорж Соросыг шийтгэсэн бөгөөд хэд хэдэн эдийн засагчид хүнд шийтгэл хүлээсэн. Малайз улсын Субанг Жаяа хотод болсон 30 дугаар АСЕАН-ы Сайд нарын уулзалтаар, ноцтой асуудлуудыг хэлэлцэн, АСЕАН-ы ашиг сонирхолыг хамгаалах, дэмжих үүднээс АСЕАН-ы цаашдын хамтын ажиллагааг идэвхижүүлэхийг уриалсан хамтын мэдэгдэлийг 1997 оны 7-р сарын 25-нд батлан гаргасан[6]. Үүнтэй зэрэгцэн нэгэн өдөр хямралд нэрвэгдсэн ихэнхи орнуудын Төв банкны удирдлагууд Шанхайд (Зүүн ази номхон далайн дээд хэмээний уулзалт) EMEAP уулзалтад оролцож байсан бөгөөд тэд Зээллэгийн үйл ажиллагааны шинэ зохицуулалтыг гаргаж чадаагүй. Жилийн өмнө нь, эдгээр орны сангийн сайд нар 1996 оны 3- сарын 17-нд Японы Кёото хотод болсон APEC-ын 3-р сангийн сайд нарын уулзалтад оролцож байсан ба тус хамтын мэдэгдэлийн дагуу Зээллэг болон Санхүүгийн Зайлшгүй Механизмын тухай Ерөнхий Гэрээнд тусгасан боломжит санхүүжилтын хэмжээг хоёр дахин нэмэгдүүлэх боломжгүй байсан юм. Ийм замаар тухайн хямралыг валютын ханшийг унагаахаас урьдчилан сэргийлэх хамгаалалтыг цагт хийж чадаагүйгээс шалтгаалсан гэж үзэж болох юм. Энэ таамаглал нь эдийн засагчдаас бага зэргийн дэмжлэг хүлээдэг хэдий ч, зах зээл дээр валютын ханшийг зориудаар унагаах нөлөөллийг ганц хөрөнгө оруулагч хийх боломжгүй гэж хэн ч маргаж болх юм.

ОУВС-ын талаархи маргаан

[засварлах | кодоор засварлах]Ихэнхи бүс нутгаас энэ хямралыг "ОУВС-ын хямрал" гэж хэлүүлж байсан ОУВСын үүрэг тус хямралын үед үнэхээр маргаантай байсан. Юуны өмнө өнгөрсөнийг дурсах ихэнхи өгүүлэгчид (капиталын урсгалд тавьсан хязгаарлалтыг арилган) санхүүгийн секторыг либериалчлах, багц хөрөнгө оруулалт болон банкны капиталыг татаж авахын тулд дотоодын өндөр зээлийн хүүг дэмжих болон валютын эрсдэлийн эсрэг гадаадын хөрөнгө оруулагчдад баталгаа өгөхийн тулд үндэсний валютын ханшийг тогтворжуулах аргаар "Түргэн хүрэх капитализм"ын замаар Азийн хөгжиж буй орнуудыг дэмжиж байсан ОУВС-г шүүмжсээр байсан[7].

Гэсэн хэдий ч, хямралын үеийн ОУВС-г хамгийн ихээр шүүмжилж байсан зүйл нь хийсэн арга хэмжээнд чиглэж байсан. Тус хямралын нөлөө нэг улсаас нөгөө рүү шилжиж байсан нь ам.доллараар зээл авсан байсан орон нутгийн бизнесийн компаниуд болон засгийн газруудын олсон орлого нь тухайн орны валютаар орж байсанаар зээлийн өртөг нэмэгдэн, зээлдүүлэгчдэдээ буцаан төлөх чадваргүй болгосон. Энэ байдлын илрэл нь Латин америкийн өрийн хямралтай адилхан байсан юм.

Үүний хариуд, ОУВС нь улс болгоны хувьд анхаарлаа хандуулан, өрөөс зайлсхийх явдлаас сэргийлэх үүднээс олон тэрбум долларын аврах багцыг санал болгосон. Гэхдээ ОУВС-ын тусламж нь бүтэцийн зохицуулалтын багц (БЗБ) гэж нэрлэгдсэн шинэлиберал эдийн засгийн зарчмуудад тулгуурласан эдийн засгийн эрс шинэчлэлийг хийх болзолтой байсан. БЗБ-ыг олгохдоо төсвийн алдагдлаа багасгахын тулд засгийн газрын зардалыг бууруулах болон төлбөрийн чадамжгүй банк, санхүүгийн байгууллагуудыг зээлийн хүүгээ бууруулах болон эрс өсгөхийг зөвшөөрөхийг хямралт орнуудаас шаардаж байсан. Үүний шалтгаан нь эдгээр арга хэмжээг авч хэрэгжүүлсэнээр тухайн улсуудын санхүүгийн төлбөрийн чадварыг нэмэгдүүлэн, дампуурсан компаниудад хариуцлага тооцон, валютын ханшийг хамгаалахад чиглэж басан. Эцсийн дүнд БЗБ-ын үр нөлөө тодорхойгүй бөгөөд маргаантай болсон. Юутай ч эдгээр шүүмжлэлүүд нь хямралын үеийн уламжлалт Кейнсийн арга болох засгийн газрын зардлыг нэмэгдүүлэн, томоохон компаниудыг дэмжин, зээлийн хүүг бага байлгах хэрэгтэй гэж мэтгэсэн, эдгээр бодлогуудыг хэт жижгэрүүлсэн харан бичсэн байжээ. Учир нь эдийн засгаа урамшуулан, хямралыг холдуулахын тулд, засгийн газар эдийн засгийн уналтаас сэргийлэхийн зэрэгцээ итгэл үнэмшилийг нэмэгдүүлэх нь чухал гэж үзэж байсан. Тэдний үзсэнээр, АНУ-ын засгийн газар 2001 онд АНУ-д хямрал нүүрлэсэн ч гэсэн, зээлийн хүүгээ багасган, засгийн газрын зардалыг нэмэгдүүлэн, татварын хэмжээг багасгаж байсныг дурьдсан байлаа.

Тайланд

[засварлах | кодоор засварлах]1985 оноос 1995 хүртэл, Тайландын эдийн засаг жилийн 9%-ийн дундажтай өсөж байсан. 1997 оны 5-р сарын 14 болон 5-р сарын 15-нд тайландын бат их хэмжээний хохирол учруулсан хямралд өртсөн. 6-р сарын 30-нд Ерөнхий сайд Чавалит Ёнгчайюд (Chavalit Yongchaiyudh) батын ханшийг унагахгүй гэж мэдэгдсэн боловч, 7-р сарын 2-нд Тайландын эрх баригчид эцсийн дүнд өөрийн валютын ханшийг хэлбэлзүүлсэн. Сөрөг хүчний нам ирээдүйн Тайландын ерөнхий сайд Таксин Шинаватра (Thaksin Shinawatra) энэ ханш уналтаас ашигтай байхыг шаардсан хэдий ч, дараагийн сөрөг хүчний тэргүүлсэн засгийн газрууд дээрхи асуудлыг шалгахгүйгээр орхисон[8][9].

1996 он гэхэд Америкийн "hedge fund" 400 сая ам.долларын Тай батыг зарчихсан байсан. 1985 оноос 1997 оны 7-р сарын 2 хүртэл доллартай харьцах батын ханшыг 25-аар тогтвортой байлгасан. Батын ханш асар хурдацтуй унан, өртөгийнхөө талыг алдсан. 1998 оны 1-р сар гэхэд батын доллартай харьцах ханш хамгийн багадаа буюу 56-д хүрсэн. Тай хувьцааны зах зээл 1997 онд 75%-иар буурсан. Тайландын хамгийн том санхүүгийн компани "Finance One" нуран унасан байна[10]. 8-р сарын 11-нд ОУВС Тайландад зориулан 16 тэрбум гаруй долларын аврах багцыг гаргасан. 8- сарын 20-нд ОУВС 3,9 тэрбум долларын өөр нэгэн bailout багцыг батлан гаргасан. 2006 оны 11-р сар гэхэд Тай батын доллартай харьцах ханш нь урьдын адил 36,5-д хүрсэн бөгөөд 2007 оны 5-р сарын байдлаар доллартай харьцах ханш нь бараг 33 болон илүү чангарч ирсэн байна.

Филиппин

[засварлах | кодоор засварлах]Филиппиний төв банк 1997 оны 5-р сард зээлийн хүүгээ 1.75 хувьд хүргэн өсгөсөн бөгөөд 6-р сарын 19-нд дахин 2 пунктээр өсгөсөн. Тайланд 7-р сарын 2-нд хямралыг эхлүүлсэн. 7-р сарын 3-нд Филиппиний төв банк песог хамгаалахын тулд гэнэт зээлийн хүүгээ 15%-аас 24% хүртэл өсгөн, хүчтэй интервенц хийхэд хүрсэн. Песогийн доллартай харьцах ханш хямралын эхэн үед 26-аас эхлэн 2000 онд 38 песод хүрэн, хямрал дуусахад 40 песо болон унасан юм.

Филиппиний эдийн засгийн хувьд 2001 оны Жозеф Эстрада-ын засгийн газраас хийсэн "jueteng" гэх гэмт хэргээс шалтгаалан, PSE-ийн гол индекс, PSE Composite Index-ыг 1997 онд хамгийн өндөр буюу 3000 пунктээс 1000 пункт хүртэл бууруулсанын хэдий ч, хямралын гүнд ДНБ-ий өсөлт 0.6%-аас 2001 он гэхэд 3% гаруй ДНБ-ий өсөлттэйгээр сэргэж эхэлсэн. Песогийн ханш ам.доллартай харьцах ханш нь 55- болон цаашид унасаар байсан. Жилийн дараа, Эстрада ял шийтгүүлсэн ч, ажлаа орхихоос татгалзсан нь EDSA II буюу 2001 оны хувьсгал гарахад хүргэн, түүнийг огцруулан, Глориа Макапагал-Аррои-г Филиппиний ерөнхийлчид дэвшүүлсэн. Аррои ерөнхийлөгч байх үедээ Филиппиний песоны ханшийг 50 гаруй хүртэл дээшлүүлсэн, хямралыг дуусгаж чадсан.

Хонконг

[засварлах | кодоор засварлах]1997 оны 7-р сарын 2-ны Тай батын ханшийн уналт нь Нэгдсэн Вант Улсыг Хонконгийн эрх мэдлийг Хятадад шилжүүлснээс хойш 24 цагийн дараа гарч эхэлсэн. 1997 оны 10-р сард ам.доллартай харьцах ханшийг 7.8-д барьж байсан хонконг доллар тухайн үеийн АНУ-ын инфляцийн түвшинээс хонконгийнх даруй их болсноос хамааран хэт дарамтанд орсон. Валютын удирдлагууд өөрийн валютаа хамгаалахын тулд 1 тэрбум гаруй ам.долларыг зарцуулсан. Хонконг M1 мөнгөний нийлүүлэлтийнхээ 700%-тай тэнцэх, M3 мөнгөний нийлүүлэтийнхээ 45%-тай тэнцэхүйц 80 гаруй тэрбум ам.долларын гадаад нөөцтэй байсан учир, Хонконг эрсдэл учруулах дайралтаас үл хамааран, ам.доллартай харьцах валютын ханшийг тогтворжуулж эхэлсэн. Хувьцааны зах зээл ихээхэн хэлбэлзэлтэй болсон бөгөөд 10-р сарын 20-оос 23-ны хооронд Ханг Сенг индекс (Hang Seng) 23%-иар буурсан. Хонконгийн валютын удирдлага валютаа хамгаална хэмээн амласан. 1998-оны 8-р сарын 15-нд Хонконг нэг шөнийн дотор зээлийн хүүгээ 8%-иас 23% хүртэлд өсгөн, нэг пунктээр 500% хүртэл өсгөсөн.

Өмнөд Солонгос

[засварлах | кодоор засварлах]Өмнөд Солонгос нь дэлхийн 12 дахь том эдийн засаг юм [1]. Макро эдийн засгийн суурь нь сайн байсан хэдий ч, банкны систем нь том корпорациудын эрчимтэй өргөжилтийг санхүүжүүлж байсан хэрэгжүүлээгүй зээлүүдэд баригдсан байсан. Хэт их өр эцсийн дүндээ гол алдаа, эрх мэдлийн алдагдалд хүргэх болдог. Жишээлбэл, 7-р сард Өмнөд солонгосын гурав дахь том автомашин үйлдвэрлэгч, Киа Моторс-д зайлшгүй зээл шаардлагатай байсан. Азийн зах зээлийн уналт сэргэх үед, Moody's 1997 оны 11-р сарын 28-нд Өмнөд солонгосын кредит рейтингийг А1-аас А3 хүртэл багасгасан бөгөөд 12-р сарын 11-нд В2 хүртэл дахин доошлуулсан. Солонгосын хувьцааны зах зээл 11-р сар хүртэл хямралыг тэвчиж байсан ч, үүнээс болоод хувьцаанууд нь унаж эхэлсэн. Сөүл хувьцааны бирж 1997 оны 11-р сарын 7-нд 4%-иар алдагдалтай гарсан. 11-р сарын 8-нд 7%-иар буюу нэг өдрийн уналтаар хамгийн өндөр тооцогдсон уналт болсон. 11-р сарын 24-нд хувьцаанууд дахин 7.2%-иар унасан нь ОУВС-ийг эрчимтэй реформ хийхийг зөвлөхөд хүргэсэн. 1998 онд Хьюндай Мотор Киа Моторсыг худалдан авахад хүргэсэн. Самсунг Моторсын 5 тэрбум долларын хөрөнгө хямралаас болоод алга болсон бөгөөд эцэстээ Дэү Моторсыг Женерал Моторс-д зарагдахад хүргэсэн.

Солонгосын Вонын ам.доллартай харьцах ханш тухайн үед 1000 хүрэхгүй байсанаа 1700 болон унан, эдийн засгийн огцом уналт болон олон компани дампуурсанаас болж байснаас үл хамааран, Солонгос нэг хүнд ногдох ДНБ-ийг 80 ам.доллараас 18.000 ам.долларт хүргэн өсгөсөн, 1960-аас 2006 оны үеийн дэлхийн хамгийн хурдан өссөн эдийн засаг гэж тооцогдох 1960 оноос хойшхи өсөлтөө үргэлжлүүлэн, 1997 оны хямралаас хойш 2006 хүртэл ам.доллараар ДНБ-ээ гурав дахин ихэсгэж чадсан юм. Гэсэн хэдий ч, chaebol-тай адил Өмнөд солонгосын засгийн газар хямралаас хойш ДНБ-тэй харьцуулахад 3 дахин их үндэсний өртэй болсон юм.

Малайз

[засварлах | кодоор засварлах]Хямралаас өмнөх Малайз нь ДНБ-ны 5%-д хүрэх их хэмжээний урсгал дансны алдагдалтай байсан юм. Тухайн үед Малайз нь тэргүүлэх хөрөнгө оруулалт хийсэн орон байсан бөгөөд энэ нь дэлхийн хамгийн идэвхитэй бирж болох KLSE-ын үйл ажиллагаанд туссан.

Хятад

[засварлах | кодоор засварлах]Хятадын валют, юан (RMB),-ыг 1994 онд доллартай харьцах юаны ханш 8.3-аар тогтвортой барьж байсан.

Америкийн Нэгдсэн Улс ба Япон

[засварлах | кодоор засварлах]"Азийн ханиад" Америкийн Нэгдсэн Улс болон Японд дарамт учруулах болсон. Тэдний эдийн засаг хямралд өртөөгүй ч гэсэн, хүчтэй цохилт амссан.

Мөн үзэх

[засварлах | кодоор засварлах]Эшлэл

[засварлах | кодоор засварлах]- ↑ "Archive copy". Archived from the original on 2008-07-26. Татаж авсан: 2007-09-09.

{{cite web}}: CS1 maint: archived copy as title (link) - ↑ "Archive copy" (PDF). Archived from the original (PDF) on 2008-06-25. Татаж авсан: 2007-09-09.

{{cite web}}: CS1 maint: archived copy as title (link) - ↑ Bernard Eccleston, Michael Dawson, Deborah J. McNamara (1998). The Asia-Pacific Profile. Routledge (UK). ISBN 0-415-17279-9.

{{cite book}}: CS1 maint: multiple names: authors list (link) - ↑ http://web.mit.edu/krugman/www/FIRESALE.htm

- ↑ Stiglitz: pp. 12-16

- ↑ Joint Comminuque The 30th ASEAN Ministerial Meeting (AMM) (Memento 3. Дөрөвдүгээр сар 2011 цахим архивт) The Thirtieth ASEAN Ministerial Meeting was held in Subang Jaya, Malaysia from 24 - 25 July 1997.

- ↑ http://www.ifg.org/imf_asia.html

- ↑ http://asiaviews.org/?content=153499ym32dddw4&headline=20050216191457

- ↑ "Archive copy". Архивласан огноо 2005-02-22. Татаж авсан: 2005-02-22.

{{cite web}}: CS1 maint: archived copy as title (link) - ↑ Liebhold, David. Thailand's Scapegoat? Battling extradition over charges of embezzlement, a financier says he's the fall guy for the 1997 financial crash. TIME.com. December 27, 1999.

- Michael Pettis, The Volatility Machine: Emerging Economies and the Threat of Financial Collapse Oxford University Press 2001 ISBN 0-19-514330-2

- Paul Blustein, The Chastening: Inside the Crisis that Rocked the Global Financial System and Humbled the IMF PublicAffairs 2001 ISBN 1-891620-81-9

- Frontline: The Crash, from the PBS series Frontline, unfortunately only the transcript is available and not the episode itself.

- WGBH's Commanding Heights, additional information in Episode 3 Chapters 11-14.

- Peter Gowan: The Globalization Gamble

- Ngian Kee Jin, Coping with the Asian Financial Crisis: The Singapore Experience. https://web.archive.org/web/20050223070039/http://www.iseas.edu.sg/vr82000.pdf Extracted December 13, 2005.

- Tiwari, Rajnish (2003): Post-crisis Exchange Rate Regimes in Southeast Asia, Seminar Paper, University of Hamburg. (PDF)

- Kilgour, Andrea, (1999) The changing economic situation in Vietnam: A product of the Asian crisis? (Link)

Цааш унших

[засварлах | кодоор засварлах]- The East Asian Financial Crisis: Diagnosis, Remedies, Prospects, S. Radelet, J.D. Sachs, R.N. Cooper, B.P. Bosworth - Brookings Papers on Economic Activity, 1998.

- Some Lessons From The East Asian Miracle, Joseph Stiglitz, The World Bank Research Observer, 1996.

- Ten Years After: The Lasting Impact of the Asian Financial Crisis, Mark Weisbrot, Center for Economic and Policy Research, August 2007.